一場不設業績承諾的高溢價的跨國并購,讓仙樂健康科技股份有限公司(下稱仙樂健康,300791.SZ)吃到公司上市后第一封深交所關注函。

7月6日晚,仙樂健康公告稱,公司及間接全資子公司Sirio Healthcare Ho ldings LLC.與Eugene C. Ung等多個賣方簽訂了《股權購買協議》,擬收購Best Formulations 80%的股份。

公告顯示,仙樂健康購買Best Formulations 80%股權需要支付的總金額為1.8億美元,按照7月6日1美元兌6.72元人民幣的匯率,相當于12.11億元人民幣。

對于仙樂健康來說,如此規模的收購對上市公司無疑是個“大動作”。畢竟,截至2022年一季度末,仙樂健康凈資產為25.63億元,公司目前總市值也僅為50多億元。

相比之下,交易標的估值則較高。截至2021年一季末,Best Formulations總資產7930.92萬美元,凈資產僅為2246萬美元,整體估值達2.5億美元,增值超過10倍。

同時,本次交易并未設置業績承諾和補償安排。公告披露后,深交所向仙樂健康發出關注函,要求說明標的公司股東權益價值增值較高的原因及合理性,并充分提示評估增值較高的風險。

業績波動大,跨國收購合理性待解

仙樂健康2019年9月在深交所創業板掛牌,公司是國內大型營養健康食品合同研發生產商(CDMO)之一,集研發、生產、銷售、技術服務為一身。

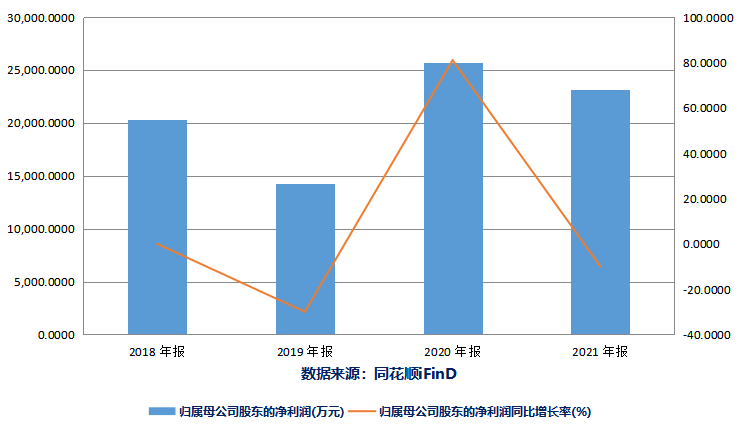

在上市之前,仙樂健康曾在2016年完成對歐洲知名軟膠囊合同制造商Ayanda公司的收購。2019年上市后至2021年,仙樂健康分別實現營業收入15.8億元、20.67億元和23.69億元;分別實現凈利潤1.43億元、2.57億元和2.32億元。

相比2020年的業績高增長,仙樂健康2021年盈利能力指標有所下降,公司銷售凈利率從12.45%下降至9.79%,凈資產收益率從12.48%下降至9.77%。

該公司表示,2021年凈利潤下滑主要是因為費用率的提升,同期銷售費用率、管理費用率、研發費用率均在提升。

今年一季度,仙樂健康實現營業收入約為4.21億元,同比下降17.01%;對應實現歸屬凈利潤約為1464萬元,同比下降74.48%;對應實現扣非后歸屬凈利潤約為431萬元,同比下降91.8%。

公司業績下降趨勢顯現之時,仙樂健康突然推出此次收購的事項。公司收購的目的在于標的公司已建立的生產能力、行業及客戶資源,四個研發創新實驗室所具有的穩定性測試和配方開發能力,以及北美客戶對于本地制造的需求,標的公司能夠與公司形成優勢互補。

資料顯示,Best Formulations是美國營養補充劑行業領先的CDMO企業,主要從事于維生素、礦物質、特殊營養品等營養補充劑的生產及銷售,在美國營養保健食品行業擁有良好知名度,是北美領先的軟膠囊CDMO企業。

巧合的是,Best Formulations成立于1986年,但卻在2019年開始著手布局軟糖劑型和個人護理產品,計劃于2022 年底前逐步投產。

針對上述情況,深交所要求仙樂健康結合公司與標的公司及相關人員的接洽時點、背景等,以及標的公司在2019年前后的生產研發、主要產品、客戶等情況及變動,說明標的公司2019年開始轉型的原因,是否系專為本次收購所布局。

同時,據公告顯示,Best Formulations業績指標波動較大,2021年全年實現營業收入1.21億美元,凈利潤1351.52萬美元。2022年一季度實現營業收入3095.97萬美元,凈利潤則僅有28.7萬美元。2021年及2022年一季度,Best Formulations毛利率分別為31%及27%,凈利率則為11%及1%。

對此,深交所在關注函中要求仙樂健康補充說明標的公司2022 年第一季度業績表現不佳的原因,說明生產經營環境及基本面是否發生重大不利變化。同時還要求補充標的公司主要產品近三年一期毛利率及變動情況的原因及合理性,以及與同行業可比公司是否存在差異。

收購溢價高,交易未設業績承諾

值得注意的是,此次收購標的Best Formulations除了業績波動較大之外,溢價也不低。

公告顯示,本次交易采用市場法對標的公司80%股權進行估值,標的公司評估基準日凈資產賬面價值為2246萬美元,100%資產基礎價值為2.5億美元,本次交易定價約合人民幣12.11 億元。

仙樂健康稱,公司在綜合考量標的公司的行業前景、經營情況、技術實力、以及收購后整合帶來的戰略價值及協同效應的基礎上,經過多輪競標及報價流程最終確定。

截至今年一季末,仙樂健康凈資產為25.63億元,賬上的貨幣資金為6.6億元。仙樂健康稱,公司擬通過再融資方式支付本次交易部分對價共計11.5億元。但是本次交易不以公司完成再融資為生效條件。

根據深交所要求,仙樂健康需要結合本次交易背景、再融資安排、公司資金狀況等,說明上述支付安排對公司生產經營、財務狀況及償債能力的影響,并說明如若公司已完成本次交易但本次再融資審核不通過,公司擬采取的應對措施。

需要指出的是,此次交易也未設置業績承諾和業績補償等相關安排。對此,深交所要求仙樂健康結合本次交易收購目的、標的公司估值較高、支付對價一次性全額支付、對境外標的公司經營管理可能存在的困難等情況,補充說明公司未設置業績承諾和業績補償條款的原因及合理性。

此外值得注意的是,本次交易正式交割前,賣方將把標的公司子公司VIT Health分拆至標的公司體外。公告顯示,在交割前,賣方將成立控股公司,并將所持有的標的公司股權全部注入控股公司。變更完成后至交割日前,賣方將把標的公司的子公司VIT Health分拆至標的公司體外(該子公司不屬于賣方本次出售范圍),由賣方直接持有。分拆完成后,標的公司將不持有任何子公司,亦不持有任何其他主體權益。

對此,深交所要求仙樂健康結合VIT Health近三年一期的財務狀況、主要產品、研發權利歸屬、客戶等,說明將VIT Health從標的公司分拆的原因及合理性,對標的公司是否會產生不利影響。(余飛)