如果給上半年的咖啡市場總結出一個關鍵詞,“花式打架”可能是最貼切的一個。

從價格、口味再到門店擴張,咖啡賽道的競爭日益焦灼,各方創業者與投資人似乎又愛上了“喝咖啡”。據財經無忌觀察,區別上一輪的“咖啡熱”,此輪咖啡賽道的競逐有兩大顯著特點:一是從創業者的構成來看,此輪熱潮不再局限于傳統咖啡人,而是涌現出了一大批的茶飲人或跨行業從業者;二是在一系列的“價格戰”、“營銷戰”與“口味戰”的水面下,競爭呈現出明顯的“二八效應”,以瑞幸為代表的頭部品牌更擅長高維打低維。

戰火的全面升級也從側面印證了中國咖啡市場的無限潛力,但在幾輪市場洗牌后,這片“淘金地”的游戲規則已然發生改變。

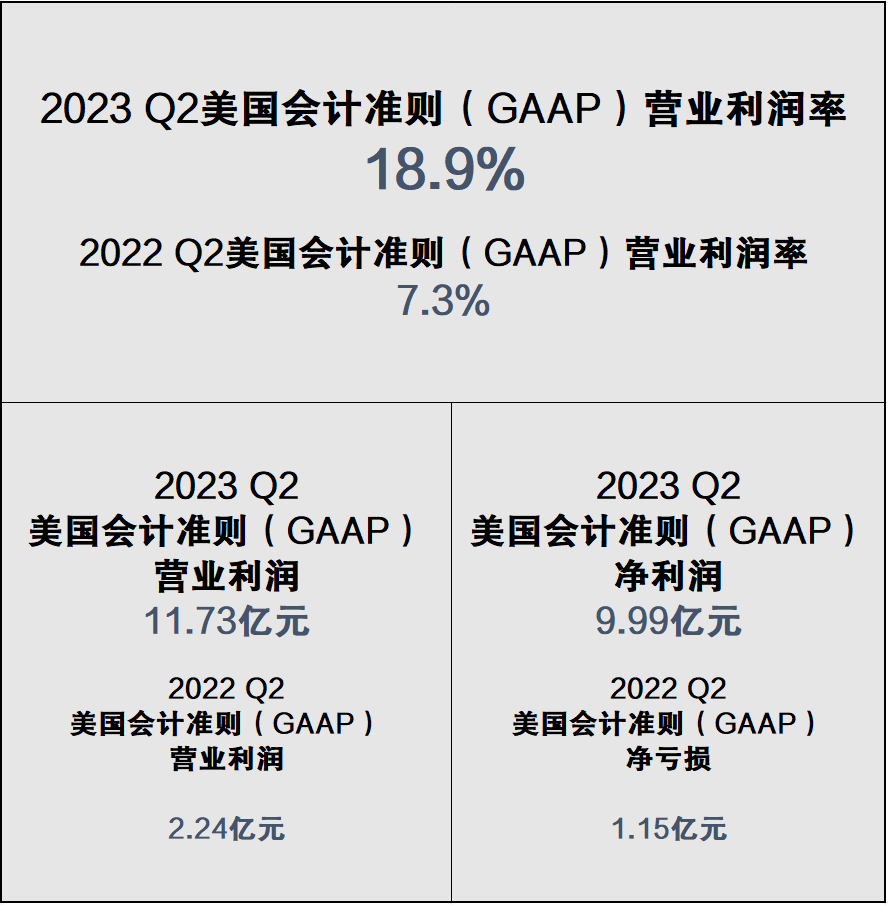

瑞幸于8月1日披露的二季度財報也很好地印證了上述觀點,最值得關注的數據有三個:

一是截至二季度末,瑞幸的總門店數已達到了10836家,凈新開門店1485家。

二是瑞幸增長勢頭強勁,也越來越賺錢了。瑞幸第二季度總凈收入達到了62.01億元人民幣,同比增長88.0%。美國會計準則(GAAP)下營業利潤為11.73億元人民幣,營業利潤率為18.9%,創歷史新高。

三是,瑞幸此前推出的“9.9元”感恩回饋活動讓其用戶增長進一步加速,2023Q2瑞幸咖啡月均交易客戶數達到了4307萬,同比增長107.9%。而僅6月一個月,瑞幸的交易客戶數就達了驚人的5000萬。

瑞幸的財報給出了一個既定的事實:增收又增利,門店開拓加速,在新一輪咖啡大戰下,越跑越快。

不難發現,咖啡玩家們看似相同的戰略選擇下,它們執行戰略的方式以及所付出的代價顯然截然不同。在此輪的咖啡熱中,只拼價格或營銷,無法實現長期增長,而規模效應、品牌心智以及不斷進化的商業模式等綜合實力才是此輪競逐的關鍵。它既是一家品牌在短期競爭內的“彈藥”,從長期看,也決定著這一品牌究竟能夠走多遠。

大多數消費者對咖啡行業迅速升溫的印象,是從一杯“9.9元”的咖啡開始的。

在全國突破萬店規模后,曾經將咖啡價格帶打到20元以下的瑞幸,推出了“9.9元”感恩回饋活動,希望通過自己的規模優勢推動中國咖啡市場邁入“高品質咖啡9.9元時代”。一些新銳咖啡品牌為了搶占市場份額,開始“虧本賺吆喝”,把一杯咖啡的定價做到了9.9元、8.8元到5元不等。

“價格戰”在咖啡賽道上并不是新鮮事物,市場對當前行業的焦慮也集中在兩點:一是,包括瑞幸在內的巨頭將咖啡重新帶入“9.9元”時代,是否意味著重回“以價換量”的邏輯?二是,價格戰又是否會對企業實際盈利模型與市場格局造成較大影響?

在這樣充滿不確定性的市場情緒下,瑞幸所交出的一份依舊穩健的Q2財報恰好回應了上述“偽猜想”,從基本面來看,一個事實是:“卷王”瑞幸,還在加速。

一個是收入與盈利的持續向好,這意味著瑞幸依舊增收又增利,這也是瑞幸能賣“9.9元咖啡”的底氣。

2023Q2,瑞幸總凈收入為62.01億元,較上年同期的33億元增長88.0%,拉長周期來看,瑞幸的收入增長顯然進入了常態化。

值得一提的是,根據星巴克發布的最新業績,2023財年第三財季(4月3日至7月2日)星巴克中國收入為59.6億元。自此,瑞幸營收首次超越星巴克中國。

收入的增長與同店銷售的增長密不可分。拆解來看,2023年第二季度,作為收入貢獻主力的自營門店收入達到了44.95億元,同比增長85.2%。聯營門店的收入達到了14.86億元,同比增長了91.1%。

另一方面,得益于領先的供應鏈建設和成本優勢,瑞幸的單店盈利模型保持著良好的造血效應,規模化優勢顯著,即便將價格打到了9.9元,瑞幸依舊還在賺錢。

從門店運營端來看,瑞幸自營門店利潤率在第二季度達到了29.1%,而2022年同期的利潤率為28.4%,在持續拓店的過程中,瑞幸的單店盈利模型還在不斷優化。

另一個指標則是凈利,瑞幸第二季度的凈利潤達到了9.99億元,一方面得益于收入的狂飆,另一方面則是瑞幸在成本端的管控能力正不斷加強,瑞幸本季度的總運營費用占凈收入的比例已從2022年同季度的92.7%降至81.1%,同時具備規模彈性的管理費用開支占收入的比例也從去年第二季度的10.4%下降到今年的6.9%。

除了收入與利潤外,另一個關鍵指標是瑞幸的門店擴張速度依舊迅猛。區別于行業其他玩家所遭遇的拓店瓶頸,瑞幸的拓店節奏還在加快。從門店數量來看,瑞幸二季度相比上一季度新開1485家。其中自營門店開店新增878家,聯營門店新增607家。

從門店規模來看,根據窄門餐飲統計,截至6月末,瑞幸總門店數達到了10836家,是目前中國市場第一家進入“萬店時代”的連鎖咖啡品牌,而星巴克中國為6480家,離萬店規模還有不小距離。

與此同時,門店數量增長與覆蓋用戶數的同向提升,疊加9.9元的咖啡促銷活動,為瑞幸帶來了交易用戶數的上升。盡管此前社交媒體上關于“瑞幸爆單”的新聞已不鮮見,但二季度的數據還是超出了市場預期。

2023年第二季度瑞幸咖啡月均交易客戶數達到了4307萬,同比增長107.9%,而僅6月,瑞幸咖啡單月的交易客戶數就達到了驚人的5000萬。

增收又增利,用戶數攀升,從上述基本面指標就能基本打消市場對瑞幸的疑惑:瑞幸不僅依舊很穩,而且還更能打了。

但另一個關鍵問題也隨之而來:為什么在咖啡行業新一輪的競爭中,有的品牌無法具備增長的持續性,而瑞幸卻能如此穩健,且還能持續帶給市場新驚喜?

背后的原因在于,瑞幸身上所具備的“強阿爾法屬性”。

“阿爾法與貝塔”的概念最早源自金融界,也可用來理解行業與企業之間的關系。一般來說,企業所獲得收益主要源自于行業的貝塔收益與自身的阿爾法收益。前者具備不確定性,后者則源自企業內在模式的驅動。

由此,也產生了兩類典型的企業,一種為“強貝塔企業”,此類企業所獲得收益主要源自于行業的貝塔收益,因此受市場的不確定性,波動較大。另一種為與“強阿爾法”企業,既能在行業上行時,充分享受行業紅利,但又能夠因自身的護城河優勢,抵御風險,穿越周期。

從咖啡行業的多輪發展周期中,不難發現,從早期星巴克所掀起的“咖啡精英熱”,到以瑞幸為代表的中國咖啡巨頭擔當咖啡市場教育者所帶來的“咖啡性價比”熱潮,咖啡行業自身的貝塔屬性經歷了多輪周期,各方勢力在不同階段都吃到了紅利,也遭遇了各自的挫折。

而瑞幸之所以能在多輪行業洗牌中,保持這樣穩健的增長,正是源自其自身的“強阿爾法”。

拆解來看,瑞幸的“強阿爾法”主要分為三大壁壘:產品壁壘、品牌壁壘、規模壁壘,三大壁壘構成了一個穩定的三角,也為后來者提供了參考答案。

從產品壁壘來看,主要考驗行業玩家“咖啡菜單”的創新能力,一是看有無短期爆品走出產品同質化,二是看基本盤是否穩定以抵抗風險。此前我們在《中國咖啡距離“模式紅利”還有多遠?》一文中已對瑞幸的產品機制有過詳細的分析,在中國咖啡大眾化的早期階段,瑞幸較早通過對中國咖啡口味的本土化探索配合高頻的上新機制,以大單品思維,建立了以厚乳、生椰、絲絨等為代表的穩定產品基本盤。

同時借助體系化與數字化的產品研發機制,將原料、口味等要素與咖啡風味做組合,再通過內部賽馬測試與門店的規模化放量,尋求潛在爆品的同時,讓爆品成為一件更確定的事。

在瑞幸的“咖啡菜單”中,兩年狂賣3億杯的生椰拿鐵、今年3月推出首周銷量達447萬杯的茶咖新品碧螺知春拿鐵、今年4月推出首周銷量突破666萬杯的冰吸生椰拿鐵均是瑞幸產品壁壘的體現。

在品牌壁壘上,咖啡品牌的品牌力可分為“內外”兩方面,一方面源自企業對外的用戶心智沉淀,另一方面則是對內管理的優化。

在對外的品牌心智輸出上,瑞幸在多年的探索中已成功讓咖啡不再是中產的標簽,成為日常化的飲品,更貼近年輕人的社會化營銷方式,讓瑞幸的“國民咖啡”屬性越來越深厚。在《第一財經》雜志的品牌偏好度調查中,瑞幸曾連續兩年蟬聯“連鎖咖啡”品類第一名,榮膺“2022年度國民新國貨”大獎。

對內企業管理的優化,實則也是企業品牌的一面鏡子。瑞幸新管理層履職三年以來,瑞幸在治理體系、治理機制與企業文化方面進行了一系列的深度變革,不僅完成了從傳統民營企業向現代企業治理模式的轉型,從制度和流程上確保了公司各項運營的合規性,同時完善的治理結構也不斷提升公司的綜合競爭力,構建起可持續化的發展新路徑。

更為關鍵的還有規模壁壘。瑞幸穩健增長背后,其在渠道的穩步擴張與供應鏈建設,實則帶動產品放量與品牌提升,進而撬動規模效應,帶來市場份額的進一步突破。

瑞幸此前的門店擴張邏輯已經非常清晰:在高線城市采取自營模式,確保盈利,在低線城市采用聯營,迅速擴張。在“自營+聯營”的基本路線下,瑞幸還在不斷進化。

今年5月底,瑞幸開啟了聯營合作伙伴帶店加盟模式。有零售人士認為,“帶店加盟”合作模式的推出,一方面體現出瑞幸的品牌與規模優勢在低線城市的具體運營中得到了認可。另一方面,該模式也利于品牌提前搶占優勢點位,形成規模化擴張。

瑞幸近年在供應鏈端的建設也進一步提升了其對產業鏈的掌控力,特別是降低了原材料波動的影響,這也讓瑞幸區別于其他走“輕資產路線”的咖啡品牌。

產品壁壘、品牌壁壘、規模壁壘讓瑞幸成為了今天中國咖啡市場上的一個龐然大物,也為中國咖啡品牌的擴張之路提供了一個標準答案。

一個有意思的細節是,在瑞幸Q2財報發布的電話會上,瑞幸管理層被問及到了一個“靈魂問題”:瑞幸開啟9.9時代后,如何處理規模優勢與利潤之間的關系?

而這其實也是當前行業玩家所面臨的共同課題。

瑞幸董事長兼CEO郭謹一的回答是:“長期來看,瑞幸咖啡完全有能力讓消費者喝到‘好喝不貴’的高品質咖啡的同時,讓公司的利潤率保持在合理區間,從而實現公司長期穩健、可持續發展,并且不斷鞏固行業領先地位。”

上述研判其實也預示著當下中國咖啡的競爭環境已經發生改變,實則從“性價比”年代邁入了“質價比”年代。

一字之差,含義卻尤為不同。在上一輪周期中,中國咖啡市場的市場教育明顯不足,更難言大眾化;但在這一輪競爭周期中,在瑞幸所帶動的咖啡口味教育與品牌心智普及中,當下的中國人需要的不止是一杯“性價比咖啡”,而是一杯兼具品質與價格的“質價比”咖啡。

而在“質價比”時代,對國內的咖啡市場玩家實則提出了更高的要求。

一方面,咖啡市場雖然理論空間大,但如瑞幸、星巴克等咖啡巨頭這樣的高勢能品牌,綜合實力更強,與中小品牌的身位距離會越拉越大,因此在不遠的未來,我們依舊會看到一大批中小咖啡品牌會被淘汰。另一方面,在供應鏈建設、下沉及海外等增量市場的拓展將成為下一階段競爭的焦點。

一個最明顯的趨勢是加碼供應鏈建設,從上游的生豆采購與烘焙加工,咖啡巨頭們通過供應鏈建設,在保證原料的品質與穩定供應的同時,利用采購的規模優勢提升產業鏈話語權,從而獲得成本優勢。

在成本壓力下,此輪咖啡價格戰中,諸多新銳品牌已紛紛宣布自建供應鏈。但供應鏈建設是一門苦活兒,目前中國咖啡市場競逐中,除了星巴克外,瑞幸也是供應鏈建設的早期玩家。

目前,除了已經于2021年4月正式投產的福建烘焙基地,瑞幸江蘇昆山烘焙基地也在建設之中,預計在江蘇烘焙基投產后,瑞幸將形成一張年產能超過4.5萬噸的自加工烘焙供應網絡,同時,配合云南豆產線的云南保山生豆處理廠預計也將在今年年底動工。

基于萬店的門店數量所形成的大規模采購優勢也讓瑞幸在全球咖啡原產地中明顯擁有“搶豆”的議價能力。

2022年,瑞幸宣布在埃塞俄比亞采購生豆總量將超過6000噸,還簽訂了未來3年在巴西采購總量約4.5萬噸咖啡豆的采購大單。今年5月,瑞幸又宣布在埃塞俄比亞首都亞斯亞貝巴成立了辦公室,加碼產地源頭的建設。

于此同時,瑞幸也組織了專業尋豆師團隊開啟了“全球尋豆之旅”,上述動作本質上都是從源頭溯源,進一步在供應鏈端夯實優勢,為消費者提供一杯“質價比”咖啡。

另一個競爭維度則在下沉與海外等增量市場的開拓。瑞幸下沉市場布局在上文已有論述,而在今年3月,瑞幸瞄準新加坡作為出海首戰,通過結合國內運營經驗以及因地制宜的本土化探索,加快國際化布局。

參考過往品牌的成長之路,對于增量市場的擴張主要的手段主要有二:一種是成熟品牌利用可復制的單店盈利模型,穩扎穩打;另一種則是通過資本融資,短時間的“燒錢”,大力出奇跡。對于走過青春期的中國咖啡市場而言,前者顯然更具可持性與想象力。

可以肯定的是,中國咖啡市場的競爭還遠遠沒到終局,價格戰、營銷戰與口味戰背后的貼身肉搏還會繼續,但對于一些品牌而言,其間的意義已發生變化。能不能跟得上這場“燒錢游戲”或許并不是最重要的一點,關鍵是換來的結果能否賦能品牌形成持續增長的動能。瑞幸用自身的規模效應、品牌心智以及不斷進化的商業模式解答了這一難題,但對更多的咖啡品牌而言,它們目前還是無法給出令人信服的答案。

免責聲明:市場有風險,選擇需謹慎!此文僅供參考,不作買賣依據。

關鍵詞: