光伏行業持續多年的專業化與一體化路線之爭,因為這一標志性事件,貌似進入了終章。

9月22日,通威股份發布公告,計劃于江蘇鹽城投資40億元建設25GW組件產能。公告一出,光伏板塊市場震動。作為硅料、電池片的雙龍頭,通威股份轉頭做光伏組件,對于整個行業來說會不會是降維打擊?其背后的邏輯又是什么?

近日,趕碳號就此向幾家頭部的光伏企業請教,得到的答案卻與資本市場對此的反應不太一樣。幾家企業普遍認為,這不過是傳說中的靴子落地而已,行業對此早有預期,“該來的總算來了”。甚至有人說,在光伏產業一體化浪潮中,作為一家電池片龍頭,不做組件才不正常。

01在一體化面前,為何專業化完敗?

通常來說,光伏制造業所處的制造業也好,大化工行業也好,產業鏈分工協作是常態,絕大部分行業都很難從頭干到尾,吃干榨凈。但光伏行業,卻恰恰是個例外。

在過去相當長的一段時間,光伏企業的專業化分工很明確:比如合盛硅業專注于工業硅,大全能源、新特能源專注于硅料,TCL中環專注于硅片,愛旭股份專注于電池。但是在這一輪周期中,垂直一體化已成為趨勢,不可阻擋。

頭部公司隆基綠能、晶科能源、晶澳科技、天合光能等都是垂直一體化企業。曾經在第一梯隊、但現在已經有些掉隊的阿特斯,在其招股說明書(注冊稿)中就承認:不及同行業公司業績,主要原因是垂直一體化程度相對較低。強手如云的光伏江湖里,不進則退。就在上周,已經過會的阿特斯中止上市。

頭部光伏企業紛紛選擇一體化,主要是因為:

第一,光伏制造業的主產業鏈各環節間相互匹配程度極強。一體化無疑能有效保障上游原材料供應,緩沖上下游的市場波動對企業自身的影響。

其次,從“自主可控”角度,組件企業能夠與自己密切相關的制造環節實施全面、嚴格的產品質量控制,從而靠過硬的質量,在終端市場建立起品牌和口碑。

第三,全產業鏈運營,有利于組件企業加強對光伏行業各個關鍵環節的把控。各生產環節從排產供應、質量管控、物流運輸和發電應用等方面協同運營,當然能提高在行業中的議價能力和綜合競爭力。

戰略太重要了。

阿特斯的確犯了輕視一體化的錯誤,就像執迷于多晶拒絕單晶一樣。在相當長的時間內,阿特斯認為,一體化不過是組件企業的一種被動選擇:在激烈的市場競爭中,組件利潤空間被壓縮。企業被迫提高制造一體化程度,是為從更多的制造環節中獲取利潤。

趕碳號總結,當下光伏行業已經具備以下幾個特征:

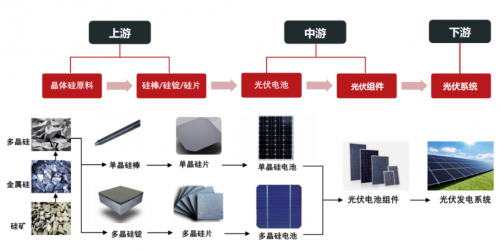

一是產業鏈較短,比諸如化工、鋼鐵、有色這些大行業要短得多,大致只有硅料、硅片、電池、組件四個環節;

二是各主要環節間依存度極高,價值鏈剛性傳導,牽一發而動全身;

三是行業集中度越來越高,在這一輪強勢周期中,每一環節都出現了一家或兩三家核心企業;

四是技術越來越成熟完善,行業從成長期步入成熟期,而且正在迎來真正的大爆發。

正是上述這些行業特征,才讓光伏企業的垂直一體化有了實現的可能。

當然,一體化并非是絕對的、片面的一體化,應該是“專業化經營,一體化協作”。而且,就“一體化”本身而言,要求企業的經營管理水平更高,戰略組織能力、業務運營能力、產品市場客戶能力更強。可以說,一體化,是一門硬功夫。

除了阿特斯以外,愛旭股份在單一專業化上也吃過虧。去年硅料價格開始上漲,專攻電池片技術的愛旭股份就公開訴苦:

自己專業化路線,無法對抗光伏一體化企業,以致利潤微薄甚至虧損。

少數企業的牢騷和苦悶,已經無法阻擋光伏一體化發展大趨勢。這已成為行業共識。

晶科能源認為,垂直一體化能力是光伏企業參與未來競爭的必備能力。

晶澳科技堅持,把太陽能光伏產業鏈的垂直一體化模式定為公司的戰略。

但如果說一體化方面起步最早、做得最成功的當屬隆基綠能。隆基綠能當年能快速擴大組件市場份額,就是充分利用了一體化的優勢:用硅片環節補貼組件,使其組件產品在市場上更有競爭力。趕碳號估計隆基綠能是最能理解通威股份為什么做組件的。因為,隆基與投資者溝通時曾大方承認過,由于通威有上游硅料,中游有電池,在組件的成本上肯定有優勢。

02下游一體化提速,中游電池面臨被擠壓風險

人們所熟知的,早年家電零售行業,正是渠道端對于制造端形成擠壓甚至綁架,才有了當年董大姐怒懟黃光裕后自建渠道。平臺、終端的價值絕對不容小覷,終端用戶往往是一個產業鏈形成完整閉環的最后也是最重要一部分。就像三星,從芯片到面板到終端,一定會有品牌終端出口,就像華為,從B端業務向C端業務的拓展。

如前所述,光伏產業鏈主要分為硅料、硅片、電池片、組件四個環節。前三個模式都是TO B,只有組件是TO C。前三個環節,商業模式又有不同。比如硅料普遍簽訂長協訂單,硅片最近一年也陸續出現長協訂單,但是電池片卻不會出現長協訂單。其中一個原因是電池片的技術迭代很快。另外一個重要原因,就是電池片是組件企業的命脈。既然是命脈,就要“自主可控”,當然要掌握在自己手中。

光伏企業在投建產能時,電池片和組件通常都捆綁在一起。上規模的組件企業一般不會單純依靠外部采購的電池片,讓自己的命運完全掌握在別人手中。這正是垂直一體化提速的重要原因。比如晶澳科技,就要求光伏組件的80%產能必須使用自產的電池片;晶科能源也明確提出,要繼續提高一體化水平。

今年上半年,全國組件出貨量為123.6GW,前五大組件企業出貨量占比為63.65%,前十大組件占比80.18%。這些正在提高一體化程度的組件企業也決定著對上游電池片的采購量。

趕碳號根據公開資料整理

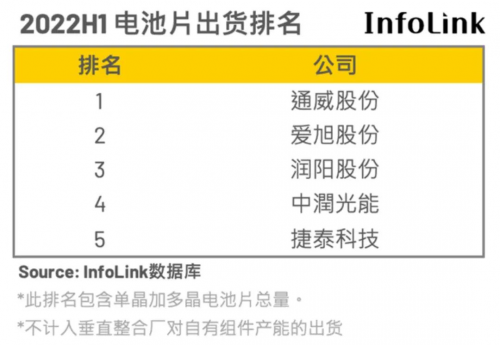

據PV InfoLink統計,今年上半年晶硅電池總產量約135.5GW。TOP5的通威股份、愛旭股份、潤陽股份、中潤光能、捷泰科技,總出貨量約59 GW,占43.54%。另有投研機構統計,TOP5出貨中,通威出貨約為22.5GW、愛旭出貨約為17GW、潤陽出貨約為13GW、中宇出貨約為5GW,捷泰出貨約為3GW。

這些機構的統計都明確說明,未包括垂直一體化企業的出貨量。

如果綜合考慮一體化企業的自用部分,各家電池片的真實出貨量排名,估計還要發生重大調整。

由于各家企業在2022年中報中未詳盡披露,基于上述統計邏輯,趕碳號整理了2021年上市公司的公告。我們發現:隆基綠能的電池片產能僅次于通威股份;電池片行業老二愛旭股份其電池片產能和晶澳科技、天合光能等大體相當。在電池片領域名義上處于行業第五的企業——捷泰科技,其6.2GW的產能,在頭部組件企業面前,只有被集體碾壓的份。

根據上市公司公告整理;2021年公司部分業務產能

今年以來,以晶科能源為代表的光伏企業仍在謀求提高垂直一體化水平,增加自給率。趕碳號認為,在這種趨勢下,首當其沖的可能還不是愛發牢騷的愛旭,而是電池行業排名第一的通威。

PVInfolink統計,通威電池出貨量自2017年以來已連續5年全球第一。今年上半年,通威股份實現電池銷量21.79GW,實際產能是54GW。公司中報預計2022年底公司產能規模將超過70GW。本來自給率就很高的組件企業,不斷提高一體化水平,通威將來這些產能的出口,去往哪里呢?

03產后,下一輪光伏產能過剩將是全鏈條的

在這一輪光伏周期中,通威股份無疑是受益最大的企業。作為全球出貨量第一的硅料企業,正在經歷硅料價格的三年連漲行情;在硅料價格高位震蕩之時,電池片又開始了連漲行情。但是無論其過去產業布局眼光多么精準,其實都無法逃脫下一輪光伏產業鏈各環節產能全面過剩的現實。

最受關注的硅料:去年中國硅料產量是50.5萬噸。今年9月22日,硅基材料制備技術國家工程研究中心主任嚴大洲說:“目前多晶硅規劃產能高達407萬噸/年,一期建設166.25萬噸/年,多數在2023年二季度后投產。到2023年底,多晶硅總產能可能超過230萬噸,存在過熱風險”。

事實上,趕碳號統計出來的多晶硅產能比這還要多,到2024年底產能將達450萬噸。

在這里暫不考慮450萬噸,我們姑且按嚴大洲預測的這230萬噸產能,如果在2024年滿產的話,對應的光伏組件大致在800GW左右。2024年,全球光伏裝機能達到800GW嗎?一個可以參考的數據是,去年全球光伏裝機是175GW,今年全球光伏裝機總量的普遍預測是240GW。

硅片環節,原本是隆基綠能、TCL中環雙龍頭牢牢把控著市場。現在隨著上機數控、高景太陽能的瘋狂擴張,硅片格局也正發生深刻變化。有業內人士說:“現在硅片的產能已經出現了過剩,只要手上有硅料,可以很輕松的租到爐子生產單晶硅棒、硅片。”

組件的過剩可能會最早到來,表現也最為明顯。目前各大組件企業披露的產能利用率在70%左右,今年上半年甚至爆出組件廠停產的消息。但是各家企業仍在瘋狂擴產能。新入局者也傾向于從門檻相對較低、建設周期較短的組件環節入行。

隨著階段性產能過剩的來臨,光伏行業的競爭恐怕會更激烈。硅料、硅片尚且可以通過長單鎖定客戶,電池片、組件企業又應如何提高競爭力,保住自己的地位?

今年背靠IDG資本、華發集團的愛旭股份也放棄了專業化,和同為IDG資本旗下成員企業青海麗豪、高景太陽能等,組成了虛擬一體化聯盟。硅片擴產瘋狂的上機數控今年也選擇了一體化布局:工業硅+硅料+硅片/硅片設備+N型電池片+電站。合盛硅業、東方希望等一體化布局更是徹底,一次性從工業硅、多晶硅延伸到了整個光伏制造環節。

在這樣的背景下,通威股份進軍組件也幾乎成了必然。

貌似把硅料成本做到極致、把電池片做到了全球第一,進軍組件行業,對同行來說,既可以說成是降維打擊,其實說成是“逼上梁山”,也不過分。對通威股份來說,進軍組件更像是一個無奈的選擇。但是選擇在P型電池向N型過渡的關鍵時刻殺進來,其實現“彎道超車”的可能性,仍給行業未來格局增加了許多想象空間。

后記

最近,工業和信息化部、市場監管總局、國家能源局集體約談了部分多晶硅骨干企業及行業機構,引導相關單位加強自律自查和規范管理。事件背景非常明確:硅料價格高企,影響了光伏行業的健康發展,也影響了光伏新增裝機規模。雖然,這主要還是市場因素使然,本質上由產能錯配導致的供需所決定的。

今年以來,在多個光伏組件集采中,通威頻頻中標。站在全國一盤棋的角度上,隨著光伏的全行業、全產業鏈一體化不斷深入,光伏組件成本下降水到渠成,這對于提升光伏裝機、推動雙碳目標實現,未必不是一件好事。

免責聲明:市場有風險,選擇需謹慎!此文僅供參考,不作買賣依據。

關鍵詞: