新增一家科創(chuàng)板IPO受理企業(yè)!

4月28日,資本邦了解到,南京晶升裝備股份有限公司(下稱“晶升裝備”)沖刺科創(chuàng)板上市申請獲上交所受理,本次擬募資4.76億元。

公司是一家半導體專用設備供應商,主要從事晶體生長設備的研發(fā)、生產和 銷售。

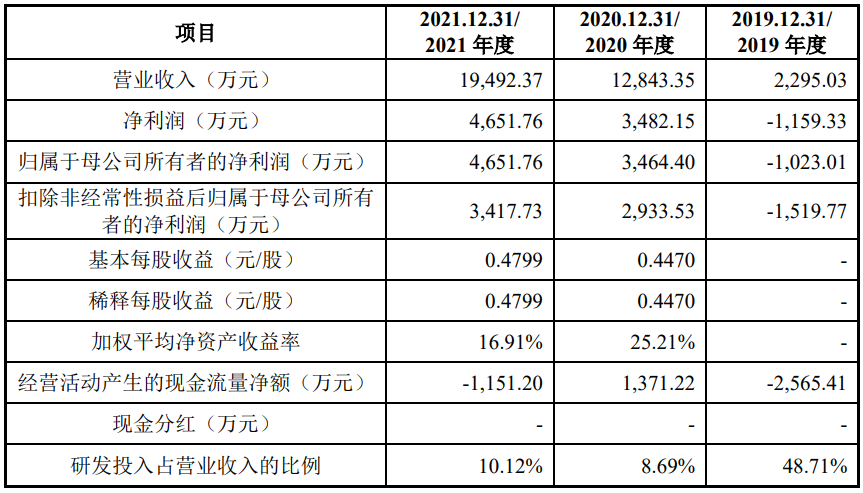

財務數(shù)據(jù)顯示,公司2019年、2020年、2021年營收分別為2295.03萬元、1.28億元、1.95億元;同期對應的凈利潤分別為-1159.33萬元、3482.15萬元、4651.76萬元。

公司最近一輪外部股權融資的投后估值為22.15億元,綜合考慮同行業(yè)上市 公司的平均市盈率水平,公司預計市值不低于10億元。

2021 年度,公司實現(xiàn)歸屬于母公司所有者的凈利潤(扣除非經常性損益前 后孰低)3,417.73萬元,營業(yè)收入19,492.37萬元。

公司結合自身狀況,選擇適用《上海證券交易所科創(chuàng)板股票發(fā)行上市審核規(guī) 則》第二十二條規(guī)定的上市標準中的“(一)預計市值不低于人民幣 10 億元,最 近兩年凈利潤均為正且累計凈利潤不低于人民幣 5,000 萬元,或者預計市值不低 于人民幣 10 億元,最近一年凈利潤為正且營業(yè)收入不低于人民幣 1 億元”。 根據(jù)上述分析,公司滿足其所選擇的上市標準。

本次募資擬用于總部生產及研發(fā)中心建設項目、半導體晶體生長設備總裝測試廠區(qū)建 設項目。

李輝先生為公司控股股東、實際控制人。

截至本招股書說明書簽署日,李輝先生直接持有發(fā)行人2,196.8699萬股,占 發(fā)行人總股本的21.17%,其控制的員工持股平臺盛源管理持有發(fā)行人658.1020萬股,占發(fā)行人總股本的6.34%。海格科技系李輝近親屬配偶、公司核心技術人 員 QINGYUE PAN(潘清躍)的控股公司,持有發(fā)行人640.6911萬股,占發(fā)行人總股本的6.17%。根據(jù)海格科技與李輝簽署的《一致行動協(xié)議》,海格科技與 李輝保持一致行動關系,系李輝的一致行動人。

根據(jù)上述持股情況及一致行動安排,李輝先生直接、間接及通過一致行動安 排合計控制了公司33.69%股份,系公司的控股股東、實際控制人。

資本邦注意到,晶升裝備背靠元禾璞華、潤信基金等投資機構,同時背后有多家A股公司,截至本招股說明書簽署日,滬硅產業(yè)持有公司 93.7016 萬股股份,持股比例 0.9029%;中微公司持有公司 93.7016 萬股股份,持股比例 0.9029%;立昂微持有公司 93.7016 萬股股份,持股比例 0.9029%。

晶升裝備坦言公司存在以下風險:

(一)技術研發(fā)風險

半導體專用設備行業(yè)為技術密集型行業(yè),公司晶體生長設備技術涉及材料學、電磁學、結構力學、熱力學、動力學、流體力學、無機化學、有機化學等多學科、多領域知識的綜合運用,具有較高的技術研發(fā)門檻。晶體生長設備主要應用于下游半導體級硅片、碳化硅單晶襯底等半導體器件基礎材料的制造,隨著全球芯片制造技術的不斷演進,對半導體材料的制造工藝及技術指標要求也在不斷提高。

如果公司不能緊跟國內外晶體生長設備制造技術的發(fā)展趨勢,無法充分滿足客戶差異化、定制化的晶體生長制造工藝需求,新產品應用開發(fā)的前瞻性、及時性、需求的匹配性不足,技術研發(fā)方向不符合行業(yè)技術發(fā)展趨勢,或無法保證持續(xù)的研發(fā)資金投入,存在研發(fā)人員配置不足、研發(fā)進度不及預期等情形,公司將面臨技術研發(fā)及產業(yè)化應用失敗,技術研發(fā)及創(chuàng)新無法滿足下游行業(yè)實際應用需求,創(chuàng)新成果轉化產品需求無法達到客戶需求,已投入研發(fā)創(chuàng)新成本無法實現(xiàn)預期收益,產品市場競爭力下降等風險,進而對公司的經營業(yè)績產生不利影響。

(二)經營規(guī)模風險

2019 年度、2020 年度及 2021 年度,公司主營業(yè)務收入分別為 2,276.48 萬元、12,342.90 萬元和 19,490.14 萬元。全球半導體設備及材料市場長期被國際廠商壟斷,國內產業(yè)發(fā)展目前主要處于產能建設、產品試驗、測試及小規(guī)模商業(yè)應用的起步階段,產業(yè)規(guī)模占全球市場份額的比重相對較低。受國內產業(yè)發(fā)展階段因素的影響,報告期內,公司實現(xiàn)產品銷售規(guī)模仍相對較小。

若未來國內半導體產業(yè)發(fā)展速度放緩,公司半導體級晶體生長設備無法持續(xù)保持行業(yè)競爭優(yōu)勢,主要客戶下游產業(yè)化應用不及預期,無法持續(xù)開拓新增業(yè)務,可能會導致公司無法持續(xù)實現(xiàn)產品銷售的規(guī)模化增長,主要產品銷售收入呈現(xiàn)不同程度下降,從而對公司持續(xù)穩(wěn)定經營、未來整體銷售規(guī)模、經營業(yè)績、未來發(fā)展造成不利影響,甚至引起公司總體經營業(yè)績大幅下滑。

(三)客戶相對集中風險

2019 年度、2020 年度和 2021 年度,公司前五大客戶主營業(yè)務收入合計占比分別為 97.21%、94.27%和 95.44%,主要客戶集中度相對較高。因半導體行業(yè)下游具有資本和技術密集型特點,半導體材料制造廠商均呈現(xiàn)經營規(guī)模較大、企業(yè)數(shù)量較少的特點,產業(yè)下游的行業(yè)集中度相對較高。

同時,由于行業(yè)國產化尚屬于起步階段,國內同時具備資本投入規(guī)模及產品技術能力的材料制造廠商仍相對較少,其產業(yè)化程度依賴下游晶圓制造、半導體器件測試、驗證及批量化生產的產業(yè)發(fā)展進程,同時受產業(yè)技術發(fā)展制約的影響,上述主要因素導致報告期內公司客戶集中度相對較高。公司客戶集中度較高可能會導致公司在商業(yè)談判中處于弱勢地位,且公司的經營業(yè)績與下游半導體廠商的資本性支出密切相關,客戶技術及規(guī)模化產業(yè)發(fā)展不及預期等導致的自身經營狀況變化也可能對公司產生較大的影響。

若公司后續(xù)無法持續(xù)開拓新增客戶,或部分主要客戶技術及產業(yè)化發(fā)展不及預期,將不利于公司未來持續(xù)穩(wěn)定發(fā)展,對公司未來的經營業(yè)績造成不利影響。

(四)應收賬款回收風險

報告期各期末,公司應收賬款賬面價值分別為 272.19萬元、1,651.94萬元和2,903.60萬元。2020年度及 2021年度,隨著公司半導體級晶體生長設備收入及占比呈快速增長趨勢,期末應收賬款金額呈增長趨勢。公司半導體級晶體生長設備主要客戶為國內知名半導體級硅片、碳化硅單晶襯底等半導體材料生產制造廠商,總體信用狀況良好。公司已根據(jù)謹慎性原則對應收賬款計提了壞賬準備。

如果未來公司應收賬款管理不當,或者未來國內半導體產業(yè)發(fā)展速度放緩,主要客戶產品下游驗證及產業(yè)化應用不及預期,自身發(fā)生資金周轉或重大經營困難,可能導致公司應收賬款無法及時收回,將對公司的經營業(yè)績造成不利影響。

(五)經營活動現(xiàn)金流量凈額波動的風險

報告期內,公司經營活動產生的現(xiàn)金流量凈額分別為-2,565.41萬元、1,371.22萬元和-1,151.20萬元,部分期間經營活動現(xiàn)金流量凈額為負,各期經營活動現(xiàn)金流量凈額存在一定波動。公司目前處于業(yè)務快速增長期,因履行新增業(yè)務投入采購、生產的營運資金呈持續(xù)增長趨勢,導致公司各期經營活動現(xiàn)金流量凈額與凈利潤增長趨勢不完全同步。

未來隨著公司經營規(guī)模的持續(xù)擴大,購建長期資產及營運資金需求日益增加,如果客戶不能及時履行產品結算義務,或公司資金周轉及使用效率降低,可能導致公司出現(xiàn)流動性風險。(陳蒙蒙)