年化收益60%!順豐大股東清倉減持可轉債后,第二天驚現折價轉讓!公司最新回應

要想實現原股東的變現與新股東的引入,在二級市場和大宗交易這兩條道路上,不一定非要選擇股票交易這列“火車”,更可以踏上可轉債協議轉讓這趟“高鐵”。

12月11日, 順豐控股發布關于控股股東減持公司可轉換公司債券的公告,公司控股股東明德控股12月10日通過大宗交易方式,減持順豐轉債3500萬張,占發行總量的60.34%。減持后,明德控股不再持有順豐轉債。

雖然順豐控股沒有就控股股東的本輪投資收益發布公告,但從公開的交易信息來看,明德控股以105元價格變現的概率最大,這意味著,這筆可轉債投資的年化收益率超過60%。但這并非本輪投資的“硬核”。在可轉債交易的表象之下,或許還隱藏著一種股東“對倒”的新玩法。

58億可轉債與60%的年化收益率

今年11月18日,順豐控股曾公開發行了5800萬張可轉換公司債券(債券簡稱:順豐轉債,債券代碼:128080),每張面值為人民幣100元,發行總額人民幣58億元。根據當時公告,公司本次發行的可轉債期限為發行之日起6年,即自2019年11月18日至2025年11月18日。票面利率分別為:第一年0.2%、第二年0.4%、第三年0.6%、第四年0.8%、第五年1.2%、第六年2.0%。

根據此前公告,本次順豐募資投向主要包括:15.2億元用于飛機和航材購置維修,14.9億元用于智慧物流信息系統建設,10億元用于速運設備自動化升級,5.9億元用于陸路運力提升,還有12億元用于償還銀行貸款,以降低公司資產負債率,優化資本結構,支持公司現有主營業務發展。順豐控股董事會秘書甘玲當時對媒體表示,借力資本市場公開發行可轉債,有助于順豐控股專注主營業務,增強核心競爭力。

在5800萬張可轉換公司債券中,順豐控股的控股股東明德控股共計配售順豐轉債3500萬張,占本次發行總量的60.34%。

從目前情況來看,明德控股的本輪投資,顯然不是為了轉股目的。記者查閱“深交所債券大宗交易”發現,12月10日,順豐轉債出現3501.44萬份成交量。從協議交易的成交明細來看,絕大多數為機構專用賬戶,而主力賣方營業部則是華泰證券深圳深南大道基金證券營業部。由此可以推測,明德控股大概率是借由這一通道,實現了可轉債的清倉減持。

而從協議交易的債券大宗交易明細來看,由機構專用所接盤和華泰證券深圳深南大道基金證券營業部所出倉的交易,成交價格均為105元。

初步計算可知,順豐控股控股股東明德控股在不足一個月的短期時間段內,已經實現了5%收益。由此推算,明德控股對于順豐控股的此筆投資,年化收益率已經超過60%。

昨日大宗交易價格突現大跌

不過,并非所有投資者都按照60%的超高收益率實現了變現。

記者發現,次日,也就是12月11日,順豐轉債再度出現兩筆大宗協議轉讓。成交價格下滑到82元和95元,成交數量分別為3.25萬張和1.03萬張。

那么,這兩筆交易是否仍然與順豐控股控股股東明德控股有關呢?答案是否定的。

一方面,從買賣雙方營業部來看,10日所出現的“機構專用“接盤方和”華泰證券深圳深南大道基金證券營業部“出倉方,都沒有現身。

另一方面,在順豐控股公司公告中明確,明德控股于2019年12月10日,通過深圳證券交易所交易系統采用大宗交易方式減持其所持有的順豐轉債3,500萬張,占本次發行總量的60.34%。本次減持后,明德控股不再持有順豐轉債。

減持可轉債案例增多

實際上,隨著融資渠道的多元化推進,以及市場可轉債發行的增多,A股公司大股東減持可轉債的事件也在增多。

今年11月21日,浦發銀行曾發布第一大股東及其一致行動人減持可轉債的公告,其中顯示,11月15日至11月20日下午上交所收市,公司第一大股東國際集團及其一致行動人合計減持公司可轉債5000萬張,占發行總量的10%。減持后,國際集團及其一致行動人仍合計持有公司可轉債9832萬張,占發行總量的19.66%。

從11月相關案例來看,索通發展11月27日晚間也發布公告,公司接到控股股東郎光輝通知,其于11月27日通過上海證券交易所交易系統減持索發轉債945,000張,占發行總量的10.00%。通光線纜也于11月28日晚間公告,控股股東減持公司39.03%可轉債。

更早些時候,今年4月,絕味食品控股股東也減持公司可轉債100萬張。

可轉換債券是在發行公司債券的基礎上,附加了一份期權,允許購買人在規定的時間范圍內將其購買的債券轉換成指定公司的股票。因此,可轉債作為兼具股債雙屬性的投資工具,在牛市時可以獲取換股收益,熊市時能夠獲得債券利息。在前些年,也確實存在部分股東通過配售大量可轉債一上市猛減持的路數。

有投行人士分析說,在此前的減持新規之下,由于對定增解禁后股份減持的進一步限制,使得定增市場王氣收斂,昔日光芒漸趨暗淡,有助于凸顯可轉債的優勢:大股東通過配售可轉債,或直接賣出兌現收益,或賣出可轉債再增持股票,或直接長期持有股票,都有通暢的操作空間。

從實際情況來看,在今年的轉債行情下,控股股東投資可轉債也確實大都實現了一定幅度的浮盈。但是我們并不能由此得出控股股東是為了謀求短期大幅套現的結論。

以絕味食品控股股東減持公司可轉債為例,當時有機構專門為此發布了研究報告,認為無需擔憂。

到底是一種什么玩法?

那么,以順豐控股控股股東為代表的可轉債減持,到底更有可能是一種什么“神操作“呢?

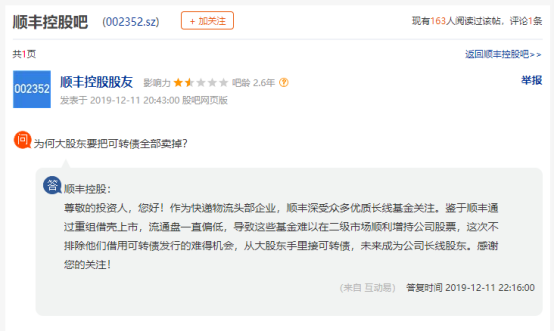

在昨日的股吧中,市場給出的一種答案是,這原來是一種股東對倒的新玩法——順豐控股流通盤偏低,44億的總股本下,只有16億的流通股份。因此,部分試圖配置順豐控股的基金難以在二級市場順利增持公司股票。而借用可轉債發行的機會,從大股東手里接過可轉債,未來有成為順豐控股長線股東的可能。

從交易所交易公開信息所提示的接盤方均為機構專用來看,長線投資者借道可轉債變身順豐控股長線投資者的概率極大。

沿著此邏輯往上追溯,順豐控股之所以流通股份遲遲難以打開,則與公司選擇的借殼上市路徑密切相關。2016年,鼎泰新材籌劃將全部資產及負債與順豐控股100%股權的等值部分進行置換,交易完成后,順豐創始人王衛將成為鼎泰新材實際控制人,由此,順豐控股踏上了借殼上市之路,而鼎泰新材股價則出現連續10多個漲停。

由此可見,在順豐方面搭乘股價上漲順風車的同時,也在承受流動盤一直偏低的代價。而作為快遞物流頭部企業,借道可轉債交易,又在成為解決這一瓶頸的便捷通道。